斐济发行中国农历虎年生肖邮票

据新华社苏瓦2月15日电 (记者张永兴)南太平洋岛国斐济15日举行中国农历虎年生肖邮票及首日封发行仪式。这套邮

2022年,房地产行业下行压力加大,房地产营销顾问代理“第一股”世联行也受到波及。

近日,世联行(002285.SZ)发布业绩预告,预计2022年净利润亏损2.6亿元—3.8亿元,上年同期亏损11.29亿元,亏损有所收窄。

长江商报记者注意到,2020年,珠海大横琴成为公司单一拥有表决权比例最高的股东,世联行从此拥有了国资背景,整体业绩有所改善。

不过,近两年受房地产行业下行影响,世联行经营业绩每况日下。而且,公司此前十分看好并投入大量资金的长租公寓业务成了“拖累”,带来长期的巨额亏损。

2021年,世联行剥离重资产模式的公寓业务,重回轻资产运营,同时积极布局多元化业务以提振业绩。目前来看,这一战略调整尚未看到显著成效。

国资入股难掩业绩颓势

世联行是国内首家登陆A股的房地产综合服务提供商,业务遍及中国200多个城市。

2012年至2017年,世联行营收和净利润均保持了持续快速增长,2013年还出现一个高光时刻——国内销售代理额破3000亿元,但受地产调控政策的影响,公司自2018年开始出现持续负增长。

2018年是世联行“艰难的一年”,当期世联行出现2009年上市以来首次营收净利“双降”的情况。

营收和业绩持续下滑,实控人也有了退出之意。2020年,珠海大横琴集团有限公司取代世联地产顾问(中国)有限公司成为世联行的控股股东,实际控制人由陈劲松变更为珠海市横琴新区国资委。

有了国资背景的世联行在2020年的整体业绩有所改善,全年实现营收67.2亿元,同比增长1.1%,归属于上市公司股东的净利润为1.1亿元,同比增长35.33%。

不过,2021年公司又陷入亏损。2021年第四季度,某地产大客户发生实质性违约,资金链出现严重问题,很快波及到了世联行身上。据年报数据,2021年,世联行归母净利润为亏损11.29亿元,同比下降高达1118.09%。

进入2022年,公司亏损有所收窄,预计归属于上市公司股东净利润亏损2.6亿—3.8亿元;扣除非经常性损益后的净利润4.2亿—5.4亿元,上年同期亏损13.8亿元。

世联行表示,公司业务聚焦“大交易”和“大资管”,受房地产市场、新冠疫情影响以及公司主动战略调整,两大业务营业收入同比下降,影响当期利润。

此外,报告期内世联行计提资产减值准备对业绩产生影响。该公司部分客户流动性紧张,应收款项面临无法及时回收的风险,世联行以预期信用损失为基础,对各项应收款项按照适用的预期信用损失计提方法计提减值准备并确认信用减值损失约2.3亿元,同比减少约8.3亿元。同时按照公司适用的信贷资产风险管理规定,对贷款资产计提资产减值准备约0.9亿元,同比减少约4.5亿元。

抛售长租公寓业务重回轻资产

业绩持续亏损,与世联行此前大举投入长租公寓业务也有很大关系。

世联行在2017年试水长租公寓业务,推出长租品牌“世联红璞公寓”,覆盖30个城市,运营项目达191个,运营间数近3万间。2018年年报显示,该业务全年实现营收4.06亿,同比增长94.85%。

但受长租公寓前期资金投入大、租金回报率较低等因素影响,该业务长期处于增收不增利的状态。

世联行曾在2018年年报网上业绩说明会上称,在公寓业务立项时,公寓的平均租期是12年,预计需要5年的回收期。目前该业务尚未盈利,属于公司业务发展的战略型亏损。

随着2020年长租公寓行业全面暴雷,世联行主动将该业务剥离,实现了长租公寓业务由重资产转型为轻资产。

2020年12月底,世联行公告称,将向宁波江北华燕智辉实业投资合伙企业(有限合伙)转让子公司世联集房100%股权及对应权益,转让价5.3亿元。世联集房是世联红璞公寓的运营主体。

世联行在年报中也坦言,对长租公寓等在内的重资产业务进行投入,影响了业绩,但这些新业务却未点亮公司的“照明灯”。

丢掉“包袱型”业务,世联行在2020年启动新的发展战略,明确构建“大交易+大资管”双核协同发展的业务体系,聚焦优势业务,发挥专业服务能力,通过珠海横琴的国有资源助力,实现公司可持续发展。

其中,大交易业务主要包括代理销售业务、互联网+业务和金融业务;大资管业务主要包括城市资产管理业务、空间运营业务、顾问业务和招商租赁业务。

与此同时,公司积极进行新业务领域的突破,朝着城市综合运营商的方向发展,在城市物业、产城融合等领域延伸。

目前来看,世联行重回轻资产的战略调整尚未看到显著成效,但在国资背景加持下,若轻资产托管运营能力进一步提升,未来资管板块仍有足够发展潜质。

据新华社苏瓦2月15日电 (记者张永兴)南太平洋岛国斐济15日举行中国农历虎年生肖邮票及首日封发行仪式。这套邮

本报2月15日电 (记者陈效卫)2月15日,满载新一批救灾物资的中国海军舰艇编队抵达汤加努库阿洛法港。这批物资共

当地时间2月14日晚,墨西哥首都墨西哥城夜色渐浓,华灯初上。墨西哥城地标建筑物——独立天使纪念碑点亮中国红,

新华社日内瓦2月15日电 中国常驻日内瓦代表陈旭日前同全球疫苗免疫联盟首席执行官伯克利在日内瓦签署协议,向“

体育能够增进各国人民之间的友谊,坚定人们战胜困难的信心和意志北京冬奥会正在进行。北京这座我曾经留学的城市,

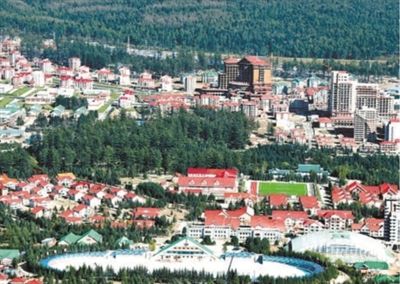

图为建设中的三池渊一角。本报记者 莽九晨摄据朝鲜《劳动新闻》2月13日报道,朝鲜平壤和盛地区1万套住宅建设工程

中国一直是农业南南合作的重要引领者和贡献者。在共建“一带一路”框架下,中国与沿线国家和地区加强农业合作,助

近年来,在5G和宽带双千兆牵引下,新项目、新试点、新应用层出不穷。随着全光网络越织越密,如何进一步增强消费者和产业界的获得感?湖北日

《关于推进企业信用风险分类管理进一步提升监管效能的意见》(以下简称《意见》)已于近日向社会公布。2月15日,

“明确新时代我国社会主要矛盾是人民日益增长的美好生活需要和不平衡不充分的发展之间的矛盾,必须坚持以人民为中

开栏的话习近平总书记指出:“无论国际风云如何变幻,我们都要坚定不移做好自己的事情,不断做强经济基础,增强科

2月14日,在自由式滑雪女子空中技巧决赛中,中国队运动员徐梦桃以108 61分的成绩夺得金牌,圆了自己多年的梦想;1

“一年之计在于春,农时不等人呀。”正月十五,元宵佳节,陕西西安市临潼区神东村村民柳小红一早就在水果大棚里忙

京港澳高速湖北孝感服务区,“司机之家”里暖意融融,空调房里,3张小床一字排开。加油站站长周小平与来这里歇脚

二月十二日,开往俄罗斯的中欧班列满载着货物缓缓驶进达成铁路南充东站。余中华摄(人民图片)二月十二日,河南省

Copyright 2015-2022 南非双创网 版权所有 备案号:沪ICP备2022005074号-13 联系邮箱:58 55 97 3@qq.com

随着全光网络越织越密 如何进一步增强消费者和产业界的“获得感”?

近年来,在5G和宽带双千兆牵引下,新项目、新试点、新应用层出不穷。随着全光网络越织越密,如何进一步增强消费者和产业界的获得感?湖北日

致敬老将!热爱可抵岁月漫长

<script src= "http: tv people com cn img player v js ">< script><script>showPlayer({id: " pvservice xml 202

微视频|字里藏情迎元宵

<script src= "http: tv people com cn img player v js ">< script><script>showPlayer({id: " pvservice xml 202